皆さんのポートフォリオにはアフターコロナ銘柄を組み入れてますか?UberやLyftを検討している方も多いのではないかと思います。私もワクチンの承認前に候補として挙げていたのですが、色々と銘柄を探しているうちに面白いアフターコロナ銘柄と出会ったので紹介したいと思います。

まとめ方を色々試している最中で、読みづらい点もあるかと思いますがご容赦ください。

会社概要

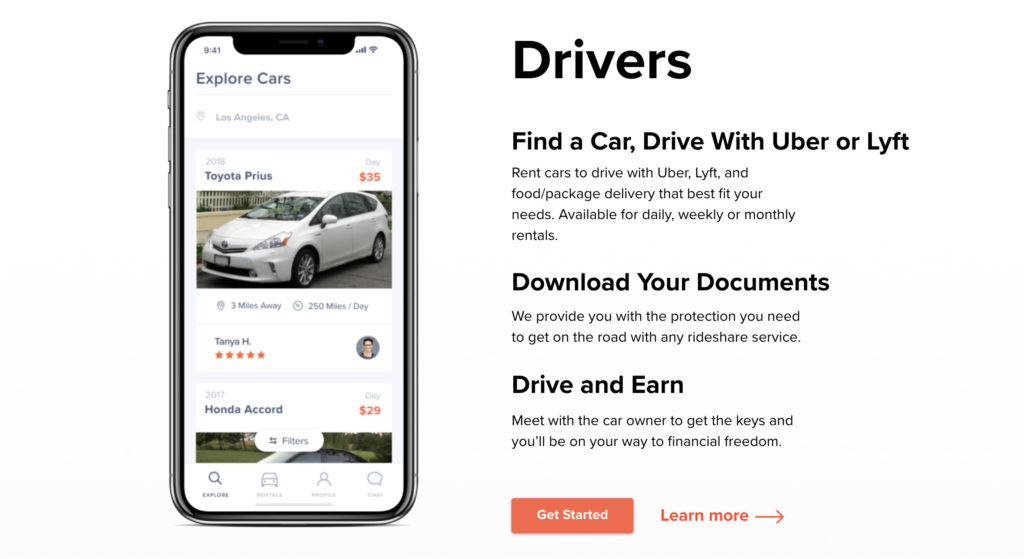

HyreCar Inc.は、車のオーナーがアイドル状態の車をUberやLyftなどのドライバーにレンタルできるライドシェアリング/デリバリーのためのカーシェアリングマーケットプレイスを運営しています。他のサービスで例えると車版のAirbnbのようなビジネスモデルです。

現在、毎月50,000人以上のドライバーがUberやLyftなどのTransportation Network Company(以下、TNC)に登録していますが、これらのドライバーの約40%が車両を所有していません。つまり、約40%の新規ドライバーは仕事をするために車両を借りる必要があります。

車両を借りるというと、これまではレンタカーが一般的でしたが最近ではカーシェアリングのシェアが伸びてきています。

カーシェアリングは従来のレンタカーと違い個人から車を短期間レンタルでき、高額な日額料金ではなく時間と距離に対してのみ料金が発生する従量課金が一般的です。また、ガソリン代や自動車保険はレンタル料金に含まれている場合が多いです。加えて、市内の特定の駐車場に24時間年中無休で待機している車を見つけることができるのでレンタカー会社の営業時間に左右されることもありません。

因って、UberやLyftなどのTNCのドライバーはいつでもどこでも従量分だけ借りられるカーシェアリングを利用することで自分の好きな時間に好きなだけ仕事をすることができます。

しかし、Uberをはじめとする一部のサービスはドライバーが使用できる車の種類に関して厳格なガイドラインを設けています。また、ガイドラインは州によっても異なる場合があります。そのため、ドライバーは空いている車を適当に借りればいい訳ではないのです。

参考:22 “Best” Cars for Uber and Lyft Drivers

このTNCを利用する車両を所有していないドライバーのために最適化したカーシェアリングマーケットプレイスを提供するのがHyerCarです。

企業情報

- 国:米国

- 取引所:NASDAQ

- 業種:Industrials / Road and Rail

- 設立:2014

- 時価総額:$141.36M

- ウェブサイト: www.hyrecar.com/

ビジネスモデル

プロダクト

車両のオーナーとドライバーをマッチングさせるカーシェアリングマーケットプレイスを提供しています。アプリ・ウェブ上で簡単にアイドリング中の車を貸し借りでき、レンタルに関連するすべてのトランザクション(身元調査、レンタル、保証金、保険費用.. 等)は、HyreCarプラットフォームを介して安全に実行されます。

ドライバーはプラットフォームを介して簡単にレンタルを開始、終了、または延長でき、オーナーはプラットフォームを介して自分の車両または法人所有の車両を管理できます。

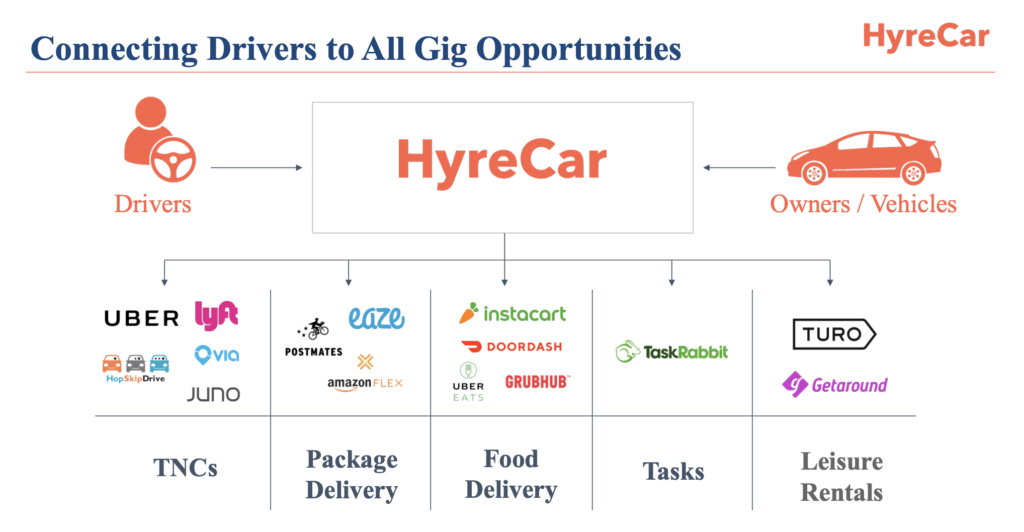

HyerCarはUberやLyftに限らず他のライドシェアリングサービスやデリバリーサービスでも利用可能です。ギグエコノミーに参加しているドライバーは、様々なTNCやデリバリーサービスにまたがって収入源を多様化しています。HyreCarにおいても全ドライバーの61%以上が、ライドシェアとデリバリーサービス会社の両方で活躍しています。

競合やUberやLyftなどが同様のサービスを提供する中で、この中立な立ち位置は重要な要素です。

HyreCarの審査基準は、UberおよびLyftの身元調査よりも厳格です。ドライバーは車両を借りる前にプロファイルを作成するために個人情報と資格情報(住所、都市、州、該当する州発行の運転免許証のコピー、UberまたはLyftの資格情報とSSNを含む)を入力し、支払い用のクレジット情報を登録します。HyreCarはその情報を元に、犯罪歴チェック、DMV運転記録チェック、国土安全保障監視リスト、性犯罪者データベースチェックを行います。安全なユーザーエクスペリエンスを維持し、オーナーとドライバー間のすべてのトランザクションが安全なWebプラットフォームを介して処理されるようにすることに重点を置いています。

オーナーがHyerCarを利用するメリット

ここまでドライバー側の話が多かったので、オーナー側のメリットにも触れておきます。

全国の運転行動調査のデータによると、自家用車の利用率は1日のうち5%以下、つまり1日1時間程度とされています。利用しない間の余剰時間、車両利用率の上昇、車両所有率の低下のトレンドを考慮すると、車両オーナーはカーシェアリングを受け入れる方向にシフトしていくことが予想されます。その上でHyerCarのプラットフォームを利用することで、オーナーは以下のような点でメリットを受けられます。

- パッシブインカム(受動的な収入):HyerCarのプラットフォームではオーナーと長期的なドライバーをマッチングすることが多いため、シームレスな再予約プロセスの結果、安定したパッシブインカムを得られます。

- 保険:個人保険やライドシェアの保険で不足している部分を補うために、HyerCar独自の賠償責任保険を用意しています。

- ドライバーの審査:ドライバーは厳格な身元調査に合格しているため、安全に所有車を貸し出すことができます。

商用自動車保険の適用範囲

HyreCarのビジネスの重要な要素のひとつとして”保険”があります。プラットフォームの両面性は、ドライバーとオーナーの両方に保険をかける必要があることを意味します。

車両のピックアップとドロップオフはHyerCarのプラットフォームで管理されています。ドライバーとオーナーには、車両を借りる前にドライバーの名前と車両識別番号が記載された保険IDが割り振られ、レンタル開始の24時間前からオーナーがドライバーによる車両の返却を確認するまで保険が有効化されます。この保険はHyreCarのデータベースと ABI(保険代理店) のシームレスな接続を通じて処理します。

保険コストと賠償責任を低く抑えるために、保険の名目は細かく4つの運転期間に分かれて適用されています。

- Period 0:ドライバーがオーナーから車両をピックアップし、UberまたはLyftアプリをオフにして運転している。

- Period 1:ドライバーがUberまたはLyftアプリの電源をオンにしているが、まだ運賃を受け取っていない。

- Period 2:運転手が運賃を受け取り、乗客を迎えに行く途中である。

- Period 3:お客様が車両に乗車している。

HyreCar保険は、ドライバーがUberまたはLyftのプラットフォーム外でHyreCarの車両を運転している期間(= Period 0)をカバーするように特別に設けられています。

ドライバーがUberまたはLyftプラットフォーム上で運転している期間(Period 1、2、3)は、UberおよびLyftによって提供される州が義務づけた保険に準じます。これにより、TNCが提供する州が義務づけた保険を活用することができるため、保険コストと賠償責任を低く抑えることができます。

HyreCar for Business

最近では個人オーナーだけではなく、フランチャイズカーディーラー、独立系カーディーラー、レンタカー会社などの車両所有者や機関とも提携を増やしています。

HyreCar for Business | HyreCar

決算書等でセグメント別の収益は見つからなかったので現在どれくらいの比率で売上に貢献しているかは不明ですが、これにより車両数やレンタル可能地点が一挙に増加するため、シェア拡大に大きく貢献します。

また、今後個人オーナーの車両保有率が減ったとしてもプラットフォーム上で需給バランスが偏りにくくなるため、提携先の増加は注目すべき要素のひとつです。

マネタイズ

プラットフォームで処理されたレンタル料から手数料を徴収することで収益を得ています。以下のスライドの左がドライバーに請求される額、右がHyerCarが得る手数料(=純収益)になります。オーナーは賃貸料から平均15〜25%引かれた額が送金される形になります。

HyerCarは、ドライバー/オーナーからの手数料と保険料の三面で収益を得ています。もちろん、保険は純利益とはならず保険代理店に一部支払が発生します。

主要KPI

HyerCarの収益は前述の通り、以下から成り立ちます。

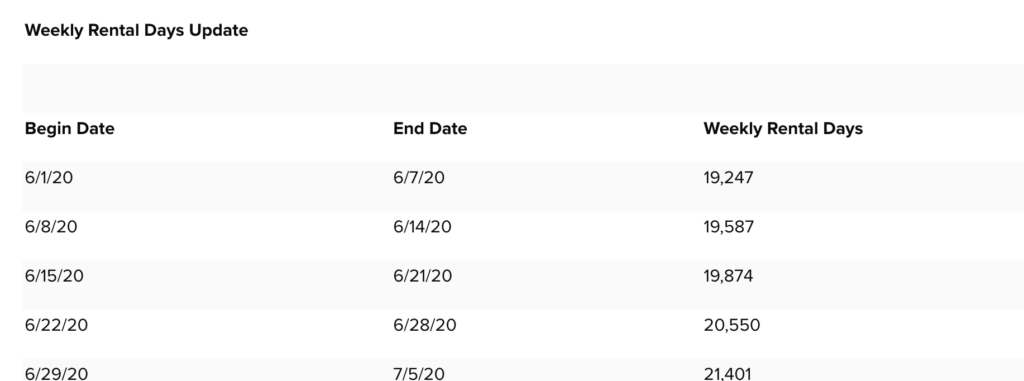

全国平均1日賃貸料 x 保険料 x レンタル日数 = ドライバーへの総請求額賃貸料と保険料は基本的には大きく変わることはないので売上を伸ばす上で最も重要な指標はレンタル日数となります。そのため、HyerCarの四半期決算資料では毎回週単位でのレンタル日数を発表しています。

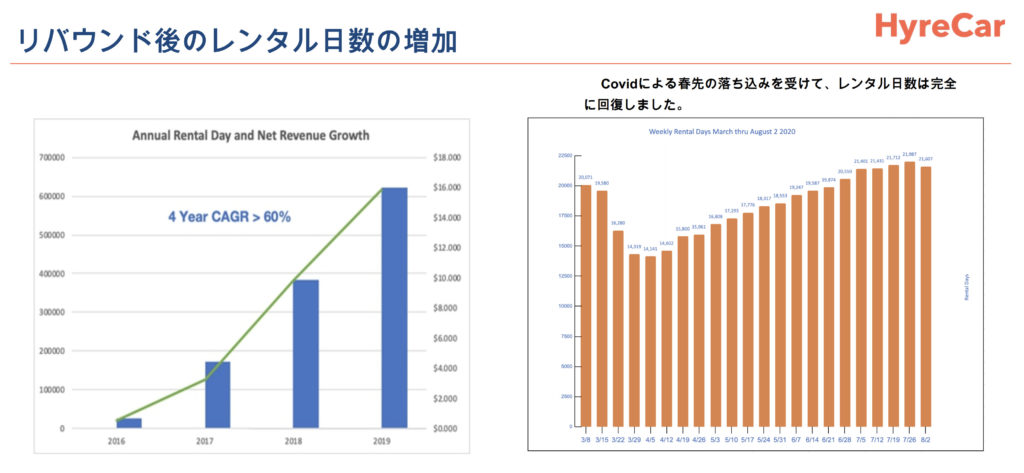

投資家向けの資料には上場来の年度別のレンタル日数も発表されており、以下のグラフの通り右肩上がりに増加しています。2019年までのレンタル日数の年平均成長率は60%を超え、2020年は新型コロナウイルス流行で一時落ち込んだものの復調しています。

もし、もう少し深掘りしたい場合は以下の数字も追うとこの事業の伸び代がさらに具体的に把握できるのではないかと思います。

- カーシェアリングの駐車地点の拠点数やカバレッジ

- ライドシェアリング/デリバリーサービスの成長余地

市場環境

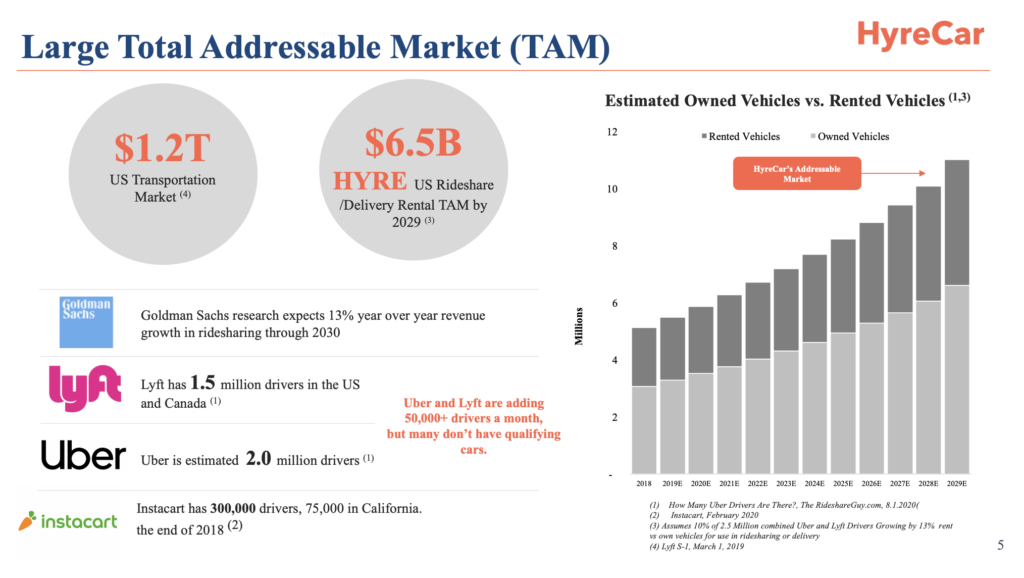

実現可能な最大市場規模(TAM:Total Addressable Market)

運輸業界は巨大な市場です。米国だけでも2019年の交通費は約1.2兆ドルで、交通費は住宅に次ぐ2番目に大きな家計支出であり、医療のほぼ2倍、娯楽の3倍です。しかし、2019年にライドシェアリングが米国内を移動した総車両マイルのわずか7%でまだまだ成長余地があります。

また、2016年の調査ではシェアリングサービスを使用した米国の回答者の57%が、手頃な価格で便利なサービスを実感し、車両の所有権を完全に放棄する可能性があると述べています。(4年も前の調査ですが…)

HyerCarの見通しとしては、2029年までに65億ドルの市場規模を獲得できると定義しています。

所属業界の成長

ライドシェアリング業界(UberとLyft)

ここ数年のライドシェアリングは急成長しています。TechCrunchに掲載された2016年7月の投稿によると、Uberは2015年12月までの6年間で10億回目のライドを完了したとされていました。それが2019年末には20億回目のライドを完了したと発表しています。

さらに、2020年11月4日にカリフォルニア州で可決されたProp 22も今後の追い風となることが予想されます。

ギグワーカーをめぐる争いはウーバーとリフトが勝利…カリフォルニア州の住民投票で | Business Insider Japan

食品およびパッケージ産業(InstacartおよびGrubhub)

Uber Eats、Postmates、Grubub、Instacartなどの食品、パッケージ、食料品のデリバリーサービスの成長は新型コロナウイルスの影響もあり、需要が特に高まっています。すべてのフードデリバリー企業の収益は2020年には1230億ドルに達し、2024年には1640億ドルに増加すると予想されています。

カーシェアリング業界

シェアードモビリティ市場が急速に発展し始めたのは、2010年~2011年頃で、フロスト&サリバンの調査によると、2025年にはその数は3,600万人に達し、年率16.4%の成長率を維持するとのことです。また、Global Market Insightsは、2024年の世界のカーシェアリング市場の価値を110億ドルと予測しています。現在、シェアードモビリティ市場をリードしているのは米国と西ヨーロッパで、専門家はアジアがこの分野で最も急速な成長を遂げると予測されています。

サービスの使い勝手の良さと共有交通機関との併用利用の傾向が加速し、運転習慣が個人の自動車所有から恒久的にシフトしているため、今後も成長が期待されています。これは全国的な傾向ではありませんが、大都市では車の所有率が低下し始めていることから、その証拠が見て取れます。

競合他社との優位性、劣後性

商用自動車保険の適用範囲

前述の通り、オーナーとドライバーの両方を対象とする商用自動車保険はユニークなもので競争上の優位性があります。HyerCar曰く、このユニークな保険商品にを提供しているのはカーシェアリング市場のプロバイダーの中で当社だけと述べています。

アセットライト(=資産を持たない)モデル

HyreCarと競合他社の主な違いは、車両をクラウドソーシングしていることです。HyerCarは車両を所有または管理していません。これにより、競合他社が抱える車両オーバーヘッドやインフラストラクチャコストがないため、価格面でも他の競合他社と競争させる余地があります。その他の利点は次のとおりあります。

- 従量課金:HyerCarプラットフォームを使用するドライバーは、長期のリース契約、毎月の契約、またはサブスクリプションに縛られることはありません。支払いは前払いで透明性があります。競合他社が、口座残高に関係なく、ドライバーの口座からレンタカーの支払いを自動引き落としするのに対し、HyerCarでは、ドライバーはレンタル期間を前払いし、経済的に余裕があれば延長し、必要なときにはいつでもレンタカーを返却することができます。UberとLyftのドライバーにこのような流動的で摩擦のない自動車取引を提供しているのは、HyerCarだけとのことです。

- 高い利便性:場合によっては、ドライバーが近所の人から車を借りていることもあります。競合他社のようにドライバーが営業所まで出向く必要がありません。

- 代替可能性:HyreCarの多くのドライバーにとって、ライドシェアやフードデリバリーで同じ車を使用できることは、レンタル先を選択する上で重要な理由のひとつです。保険やその他のサービスを含む包括的な保護プログラムと相まって、ドライバーは競合他社にはないこのユニークなサービスに惹かれています。

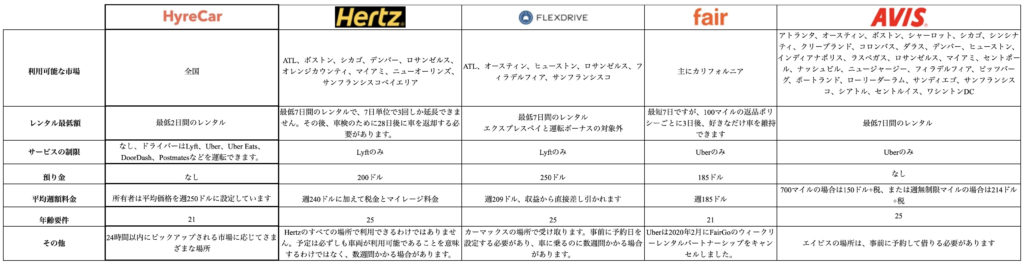

競合他社との比較

ライドシェアリングレンタルの車両ソリューションには、Hertz、FlexDrive、Fair、Avis、HyreCarがありますが、利用規約、仕様、価格、ビジネスモデルは異なります。料金、運営分野、レンタル期間、年齢要件の比較分析は次のとおりです。

成長ストーリー

レンタカー会社との提携

2020年8月25日、HyerCarはレンタカー会社のMidway Car Rental, Inc.との提携を発表しました。

Midway Car Rental, Inc. Partners with HyreCar, Inc. | HyreCar

HyerCarのプラットフォームは個人オーナーに限らず商用車両を抱えた法人に対しても価値のあるもので、ミッドウェイの在庫の利用率を高め、商用車レンタカーの成長機会を拡大していきます。ミッドウェイ・レンタカー社は、ロサンゼルス最大の民間レンタカー会社であり、南カリフォルニアに8つのレンタル拠点を持つハンキーグループの一員でもあります。この提携に限らず利用率を高めるためにHyreCarのプラットフォームを検討しているレンタカー会社からの関心が大幅に高まっています。

マーケティング戦略の拡大

これまでの売上成長の大部分はオーガニック検索トラフィックによるもので、マーケティング活動による集客及びブランド認知に課題と伸び代があります。今後は、オンラインチャネルとオフラインのブランド認知広告が成長の大きな機会を提供すると考え、マーケティングへの支出を大幅に増やす予定とのことです。

リスク

目論見書で上げられているいくつかのリスクをピックアップします。

自動運転車やモビリティオンデマンドサービスへの自動車産業の進化が事業に悪影響を与える可能性があります。

自動運転やロボタクシー/ロボデリバリーなどの先進技術が商業的に実現可能なものになるとドライバーが不要になり、ビジネスモデルに大きく影響を与える可能性があります。また、それらの技術とは関係なしにカーシェアリングやライドシェアリングなどのモビリティオンデマンドサービスが成熟した場合でも、一人当たりの車両数が減少した結果、ビジネスモデルに大きく影響を与える可能性があります。

経済情勢の変動により、特定の期間の収益を予測することが困難になり、収益の不足が業績に悪影響を与える可能性があります。

直近では新型コロナウイルスの再流行によるロックダウンや輸送需要の低下、経済状況の変化などが発生した場合に収益が減少する可能性があります。現在も米国では感染者が増え続けていることや変異したウイルスが広まっているところをみると予測収益よりも下回る可能性が充分に考えられます。

UberまたはLyftと正式な契約を結んでおらず、これらの企業との現在の関係は将来変更される可能性があり、それにより収益に悪影響が及ぶ可能性があります。

2015年のローンチ以来、ドライバーと車をUberとLyftの両方のシステムに導入してきましたが、現在どちらの会社とも正式な契約関係はありません。

2017年5月17日、Lyftのサインアップポータルからドライバーをアクティブ化できるようにするLyftとの取り決めを発表しましたが、これは口頭での取り決めであり、書面による合意ではありません。したがって、これらの関係はいつでも破棄される可能性があります。

ライドシェアリングモデルが成長を継続しない場合、事業に悪影響が及ぶ可能性があります。

HyerCarのビジネスモデルはライドシェアリング及びデリバリーに大きく依存しています。これらの市場や企業(UberやLyftなど)が成長し続けない場合、もしくは制度や価格の変更が悪い方向に影響が出た場合、事業に悪影響が及ぶ可能性があります。

業績

新型コロナウイルスの影響を受けていますが、売上は年々増えており右肩上がり増加しています。直近の決算は売上高成長率が前年同期比80%越えと、本来であればこれくらいの伸び代が期待できそうです。

ちなみにHyerCarの収益は季節性があり、例えば1月から3月にかけては輸送需要が少ない時期にあたります。

押さえておきたい点としては、現在のHyreCarドライバーの60%は主な収入源が配達サービスに依存していることです。ライドシェアリングとデリバリーの車両でどれくらい単価に差があるかは明記されていませんが、私の予想ではデリバリー車両の方が安価であると思っています。

因って、新型コロナウイルス収束後はデリバリー需要が落ちるかもしれませんが、輸送需要が復活して車両あたりの単価も上がることが予想できるので、更なる売上の伸びが期待できるのではないでしょうか。

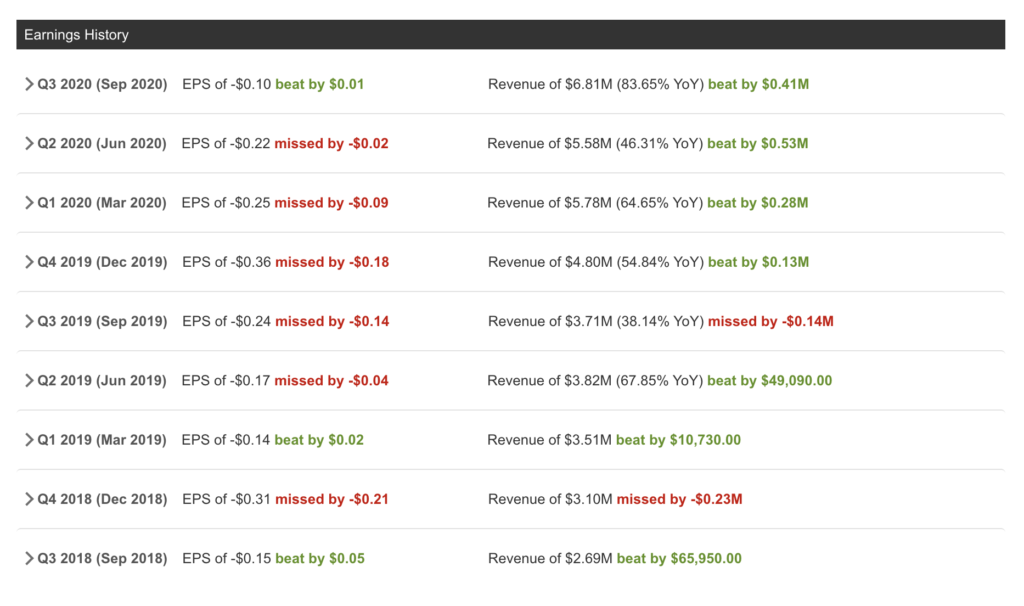

過去の決算

アナリストが少ないので参考程度だとは思いますがEPSはミスが多く、売上は大きく外していないもののミスが2回あります。直近とくに今年の売上は上回ってますね。

バリュエーション

競合ではなく依存関係ではあるものの、関連性が高いと思うのでUber、Lyftと比較してみました。この2社と比べると時価総額がかなり小さいですがその分、売上成長率は高いです。それでもってPSRはLyftとほぼ同じです。

株価

綺麗な右肩上がりとは言いづらく、当時のことは知りませんが2019年5月頃に8ドル台に上がった後に暫く低迷して最近新高値を一瞬更新しました。11月のワクチン報道で一気に2倍になり、今はコロナ再拡大の懸念もありヨコヨコで留まっている様子が伺えます。

まとめ

中立な立場としてどのライドシェアリング/デリバリーサービスに依存せず、ドライバーに対して価値を提供できる点と実際に保険まわりなど痒いところを押さえてる点が評価できますね。UberやLyftに大きく依存している点や、今後自動運転・ロボタクシーなどの新技術による影響を考えると長期で持ち続ける銘柄ではないかもしれないですが、アフターコロナ後の1,2年はライドシェアリングビジネスの成長と共に良いパフォーマンスが期待できるのではないかと思います。

直近のコロナウイルス拡大の影響が次期決算に与えるインパクトがどれくらいあるかが心配ですね。もしかすると、冬季が過ぎるのを待ってから検討するのでもよいかもしれません。